兰格研究:十月份我国钢材出口同比仍维持增长态势

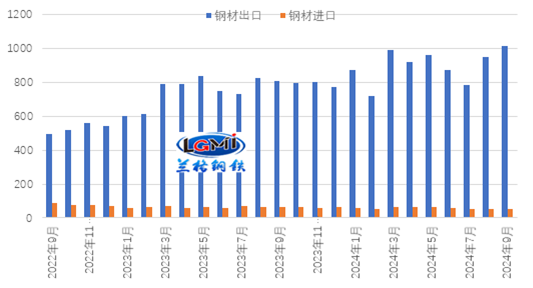

2024年9月在“抢出口”带动下,我国钢材月度出口时隔8年,再次冲上千万吨大关。据海关总署统计数据显示,出口方面,9月份,我国出口钢材1015.3万吨,同比增长25.9%;1-9月,我国出口钢材8071.1万吨,同比增长21.2%。进口方面,9月份,我国进口钢材55.4万吨,同比下降13.4%;1-9月,我国进口钢材518.5万吨,同比下降9.0%(详见图1)。

图1 月度钢材进出口走势

2024年9月份我国钢材出口增长态势进一步增强;环比来看,较8月份出口量增加65.3万吨,环比增长6.9%; 9月份钢材进口环比增长8.8%,但仍延续低位运行,因而9月份我国钢材对外贸易仍保持明显净出口态势。兰格钢铁研究中心测算数据显示,9月份我国净出口钢材959.9万吨,同比增长29.3%,增速较8月份回升11.6个百分点;1-9月,我国净出口钢材7552.6万吨,同比增长23.6%,增速较上月回升0.8个百分点。

当前,我国钢材出口价格优势明显减弱;海外钢铁供应同比延续增长态势;同时,全球制造业指数低位运行,外需景气度下降;我国钢铁企业出口订单指数仍在收缩区间运行,钢材出口动力依然不足;叠加人民币升值以及钢铁贸易摩擦的增多,对今后钢材出口影响将逐步显现。但在当前钢铁出口订单加快交付及上年基数偏低的情况下,10月份我国钢材出口同比仍有望维持增长态势。相关影响因素分析如下:

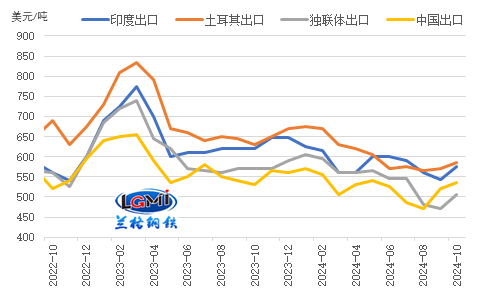

1、我国钢铁出口价格优势明显减弱

随着近期我国钢材价格大幅上涨,我国钢材出口报价显著提升,钢材出口价格优势明显减弱。兰格钢铁研究中心监测数据显示,截至2024年10月12日,印度、土耳其、独联体热轧卷板出口报价(FOB)分别为570美元/吨、595美元/吨和505美元/吨,中国热轧卷板出口报价(FOB)为537美元/吨;目前我国热卷出口报价分别较印度、土耳其热卷出口报价低33美元/吨和58美元/吨,较独联体热卷出口报价高32美元/吨(详见图2)。钢材出口报价优势明显减弱将对后期我们出口形成一定制约。

图2 热轧卷板月度出口价格(FOB)对比

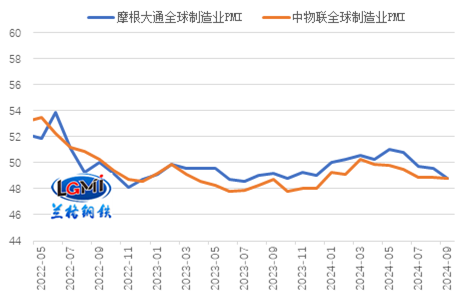

2、全球制造业PMI低位运行,外需继续承压

9月份全球制造业承压态势延续。据中国物流与采购联合会发布,2024年9月份全球制造业PMI为48.8%(详见图3),较上月回落0.1个百分点,连续6个月在50%以下运行。摩根大通9月份全球制造业PMI继续回落,为48.8%,较上月回落0.8个百分点。全球制造业继续偏弱运行,全球经济下行压力仍然存在,对我国钢材出口将形成一定抑制。

图3 全球制造业PMI表现(%)

从中国物流与采购联合会、国家统计局服务业调查中心发布的2024年9月份中国制造业采购经理指数数据来看,9月份我国制造业新出口订单指数为47.5%,较上月回落1.2个百分点,在收缩区间再次回落,反映后期制造业海外需求仍继续承压。

3、海外钢材市场供应同比继续增长,制约钢材出口

2024年8月份全球粗钢产量呈现同比下降态势。世界钢铁协会监测数据显示,2024年8月全球71个纳入世界钢铁协会统计国家的粗钢产量为1.448亿吨,同比下降6.5%。其中,非洲粗钢产量为190万吨,同比下降7.2%;亚洲和大洋洲粗钢产量为1.071亿吨,同比下降8.0%;欧盟(27国)粗钢产量为910万吨,同比增长2.2%;其他欧洲国家粗钢产量为370万吨,同比增长8.4%;中东粗钢产量为340万吨,同比下降3.2%;北美粗钢产量为900万吨,同比下降3.8%;俄罗斯和其他独联体国家+乌克兰粗钢产量为700万吨,同比下降8.7%;南美粗钢产量为360万吨,同比增长0.8%。

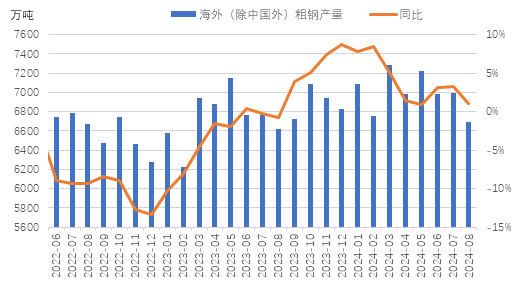

图4 海外(除中国外)月度粗钢产量情况

从中国以外粗钢产量来看,仍呈现同比增长态势,但增速明显收窄,兰格钢铁研究中心监测数据显示,2024年8月份,中国以外全球其他地区产量为6690万吨,同比增长1.1%,增速较上月回落2.1个百分点(详见图4)。海外供应恢复将继续制约我国钢材外部需求规模。

4、我国钢铁企业出口订单指数仍在收缩区间运行

从出口订单来看,我国钢铁行业出口订单指数有所回升;中物联钢铁物流专业委员会调查的2024年9月份钢铁企业新出口订单指数为44.0%,较上月回升2.7个百分点(详见图5);中金协&兰格钢铁网调研的钢铁流通企业新出口订单指数为52.1%,较上月回升8.8个百分点。钢铁行业出口订单指数有所回升,但钢企新出口订单指数仍在收缩区间运行,后期我国钢材出口仍有所承压。

图5 钢铁行业新出口订单变化(%)

5、人民币升值趋势抑制钢材出口竞争力

今年三季度以来,特别是9月份,“强势升值”成为人民币汇率的主旋律。数据显示,截至北京时间9月30日收盘,离岸人民币对美元累计上涨2900个基点,涨幅约4%;在岸人民币对美元累计上涨超过2500个基点,涨幅约3.44%。本轮人民币升值主要是由美联储降息及逆周期政策供给加大等内外部变化共振驱动,以及市场情绪在短期内也对人民币走势形成较强扰动。人民币升值将削弱中国钢材出口竞争力。

6、钢铁行业贸易摩擦增加,将对后期我国钢材出口形成抑制

9月份,先后有巴西、韩国、南非、英国和印度对我国钢材产品发起7起贸易救济调查。9月2日,巴西对华镀锌和镀铝锌板卷启动反倾销调查;9月6日,韩国对中国热轧不锈钢板发起反倾销;9月19日,巴西对中国彩涂板发起反倾销;9月20日,南非对中国扁轧制品、型钢发起反倾销;9月25日,英国对中国镀锡板发起反倾销;9月27日,印度对中国冷轧无取向电工钢发起反倾销。10月份以来,危地马拉、韩国对中国镀锌板、中厚板发起反倾销。据兰格钢铁研究中心监测数据显示,今年以来,其他国家对我国钢材产品发起的贸易救济调查累计有27起,贸易制裁增加将对后期我国钢材出口形成抑制。

综上,当前我国钢材出口制约因素逐步显现,短期来看,由于9月份钢材出口破千万吨,当前出口订单加快交付,且上年同期基数偏低(2023年10月钢材出口量793.9万吨),因而10月份钢材出口同比仍维持增长态势。